信息來源:天眼查、企查查、招股書等 劉敬元/制表

證券時(shí)報(bào)記者 劉敬元

與外界對(duì)險(xiǎn)資只投成熟期企業(yè)的印象不同,杭州“六小龍”背后也出現(xiàn)了險(xiǎn)資身影。

證券時(shí)報(bào)記者近日梳理發(fā)現(xiàn),多家險(xiǎn)資機(jī)構(gòu)通過投資參與國資主導(dǎo)基金等方式,成為“六小龍”成員的二級(jí)到四級(jí)股東。這代表著險(xiǎn)資積極投身于科技創(chuàng)新投資領(lǐng)域。

隱現(xiàn)38家險(xiǎn)資機(jī)構(gòu)身影

杭州“六小龍”群體自這一概念提出以來就深受市場關(guān)注,其背后資本也被關(guān)注。目前,從公開資料看,“六小龍”中的深度求索、游戲科學(xué)鮮少融資,群核科技、宇樹科技、強(qiáng)腦科技已傳出擬上市動(dòng)向,云深處科技也有相對(duì)公開的投資方信息。

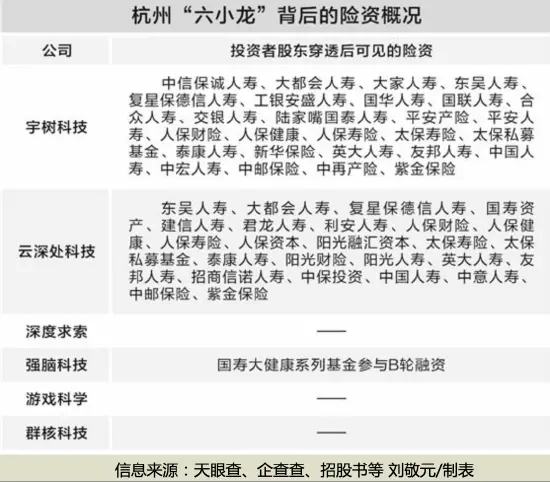

近日,證券時(shí)報(bào)記者依據(jù)天眼查、企查查、IPO招股書、投中嘉川CVSource數(shù)據(jù)等信息梳理發(fā)現(xiàn),“六小龍”背后隱現(xiàn)數(shù)十家險(xiǎn)資機(jī)構(gòu)身影,其中,現(xiàn)身宇樹科技、云深處科技、強(qiáng)腦科技背后的險(xiǎn)資至少有38家。

其中,有27家險(xiǎn)資間接投資了宇樹科技,有25家險(xiǎn)資間接投資了云深處科技,成為這兩家企業(yè)二級(jí)至四級(jí)股東,有14家險(xiǎn)資同時(shí)現(xiàn)身這兩“小龍”背后,包括:大都會(huì)人壽、東吳人壽、復(fù)星保德信人壽、人保財(cái)險(xiǎn)、人保壽險(xiǎn)、人保健康、太保壽險(xiǎn)、太保私募基金、泰康人壽、英大人壽、友邦人壽、中國人壽、中郵保險(xiǎn)、紫金保險(xiǎn)。

此前,國壽健投公司曾表示,國壽大健康系列基金投資項(xiàng)目中包括杭州“六小龍”之一的強(qiáng)腦科技B輪融資。

“借道”國資基金入局

市場一般認(rèn)為險(xiǎn)資股權(quán)投資偏好有成熟穩(wěn)定回報(bào)的項(xiàng)目,對(duì)早期科技創(chuàng)新項(xiàng)目投資不多。拋開標(biāo)的投資價(jià)值的討論,單從具有科技屬性這一維度而言,杭州“六小龍”投資方背后出現(xiàn)數(shù)十家險(xiǎn)資身影,也是險(xiǎn)資近年在股權(quán)投資上持續(xù)發(fā)力的體現(xiàn)。

證券時(shí)報(bào)記者梳理發(fā)現(xiàn),從投資方式看,險(xiǎn)資投向“六小龍”時(shí),均以有限合伙人(LP)身份,通過私募股權(quán)基金進(jìn)行間接投資。且險(xiǎn)資所投的這些私募基金,以國資主導(dǎo)的基金為主。

例如,國家中小企業(yè)發(fā)展基金旗下的多只子基金投向了宇樹科技、云深處科技,而國家中小企業(yè)發(fā)展基金的出資方中有中國人壽、人保壽險(xiǎn)、人保財(cái)險(xiǎn)、人保健康等央企系險(xiǎn)資。

一位市場化私募股權(quán)基金人士向證券時(shí)報(bào)記者分析,險(xiǎn)資投向政府主導(dǎo)基金,更多是出于“政策需要”。近年來,股權(quán)投資一級(jí)市場涌現(xiàn)出較多政府主導(dǎo)基金,險(xiǎn)資的加入也是對(duì)這一趨勢(shì)的順應(yīng),而未來險(xiǎn)資的投資方向仍將轉(zhuǎn)向市場主導(dǎo)。

近日,新華資產(chǎn)總經(jīng)理陳一江分析,在支持科技創(chuàng)新時(shí),保險(xiǎn)資金正積極作為LP,廣泛參與市場頭部的創(chuàng)業(yè)投資基金(VC)和私募股權(quán)基金(PE)。這種模式能夠充分借助專業(yè)投資機(jī)構(gòu)敏銳的市場嗅覺和深厚的行業(yè)資源,精準(zhǔn)“滴灌”那些處于種子期、初創(chuàng)期的“小而美”“硬科技”企業(yè),從而彌補(bǔ)保險(xiǎn)資管在早期項(xiàng)目挖掘上的不足。

投資有難點(diǎn)也有空間

保險(xiǎn)資金被認(rèn)為具備“耐心資本”屬性,在支持科技創(chuàng)新領(lǐng)域也被寄予厚望。

多位保險(xiǎn)資管人士認(rèn)為,保險(xiǎn)資金在深度支持科技創(chuàng)新的過程中,不同程度地面臨著理念、能力、機(jī)制等方面的挑戰(zhàn)。例如,相較于市場頂尖的VC/PE機(jī)構(gòu),保險(xiǎn)資管在部分前沿硬核科技領(lǐng)域的投研能力和早期項(xiàng)目甄別能力仍需持續(xù)錘煉。

陳一江建議,保險(xiǎn)資管深化投研體系改革,打造“產(chǎn)業(yè)研究+科技洞察”的雙輪驅(qū)動(dòng)能力。不僅要看懂財(cái)務(wù)報(bào)表,更要看懂技術(shù)路線、看透產(chǎn)業(yè)格局,真正形成領(lǐng)先市場的認(rèn)知優(yōu)勢(shì)。同時(shí),對(duì)于部分專業(yè)性極強(qiáng)的細(xì)分賽道,保險(xiǎn)資管要以更加開放的心態(tài),鏈接市場上最優(yōu)秀的專業(yè)投資團(tuán)隊(duì),將自身的資金優(yōu)勢(shì)與外部的專業(yè)優(yōu)勢(shì)高效結(jié)合,構(gòu)建一個(gè)開放、多元、共贏的投資生態(tài)。

在投資工具層面,華夏久盈資產(chǎn)總經(jīng)理王曉輝建議,保險(xiǎn)資金的股權(quán)投資采用PSD(指母基金+基金二手份額+直投)策略匹配科技投資特性,通過創(chuàng)投基金對(duì)科技初創(chuàng)期項(xiàng)目進(jìn)行間接投資以分散風(fēng)險(xiǎn),通過S份額投資接力科創(chuàng)企業(yè)發(fā)展并更快回收資金,通過直投布局中后期優(yōu)質(zhì)科技企業(yè)以提高收益;實(shí)物資產(chǎn)以有穩(wěn)定現(xiàn)金流的數(shù)據(jù)中心布局為代表,既符合保險(xiǎn)資金特性,又支持科技發(fā)展的“底層硬件”。